"Chữa bệnh thừa tiền"

Ngân hàng đang phải “chữa bệnh thừa tiền” nhưng rất mâu thuẫn là doanh nghiệp lại không vay được.

Đầu tháng 9/2023, Phó thống đốc Đào Minh Tú cho biết, chưa bao giờ công tác điều hành chính sách tiền tệ “khó khăn như bây giờ”. Toàn hệ thống ngân hàng đang phải "chữa bệnh thừa tiền".

Đến ngày 21/9/2023, tín dụng đối với nền kinh tế đạt 5,91%, rất thấp so mức tăng 10,83% của cùng kỳ tăng, và còn xa so mục tiêu tăng trưởng tín dụng 14% cả năm. Đây là điều rất đáng quan tâm vì lãi suất tiền gửi và cho vay bình quân của các ngân hàng thương mại đã giảm khoảng hơn 1,0%/năm so với cuối năm 2022.

|

|

Chưa bao giờ công tác điều hành chính sách tiền tệ khó khăn như bây giờ. Ảnh minh hoạ: Lê Anh Dũng |

Đến ngày 30/9, lãi suất huy động là khoảng 5,9%, tổng vốn huy động của các ngân hàng thương mại là 12.900 nghìn tỷ đồng. Trong khi đó, cùng thời điểm này năm ngoái, lãi suất huy động là 7,68%; lãi suất cho vay dự đoán là khoảng 6,1-6,2%; tổng dư nợ của nền kinh tế là 12.630 nghìn tỷ đồng. Điều này cho thấy tốc độ tăng trưởng tín dụng có tăng nhưng chậm hơn năm ngoái.

Nguyên nhân do nhiều lý do khách quan, trong đó có khó khăn đến từ nền kinh tế, tác động của nước ngoài và khó khăn của doanh nghiệp trong nước.

Lâu nay, tín dụng ngân hàng là kênh quan trọng bậc nhất của doanh nghiệp, mà giờ đây ngân hàng không cho vay được, dù lãi suất giảm, cho thấy nền kinh tế đang rất khó khăn.

Ngân hàng đang phải “chữa bệnh thừa tiền” nhưng rất mâu thuẫn, doanh nghiệp lại không vay được.

Khó khăn lớn nhất mà các doanh nghiệp tư nhân Việt Nam đang gặp phải là tiếp cận vốn. Cụ thể, trong năm 2022 tiếp cận vốn đã trở thành vấn đề lớn nhất với khoảng 55,6% doanh nghiệp, tăng liên tục từ con số 34,8% của năm 2019, 40,7% của năm 2020 và 46,9% của năm 2021.

|

|

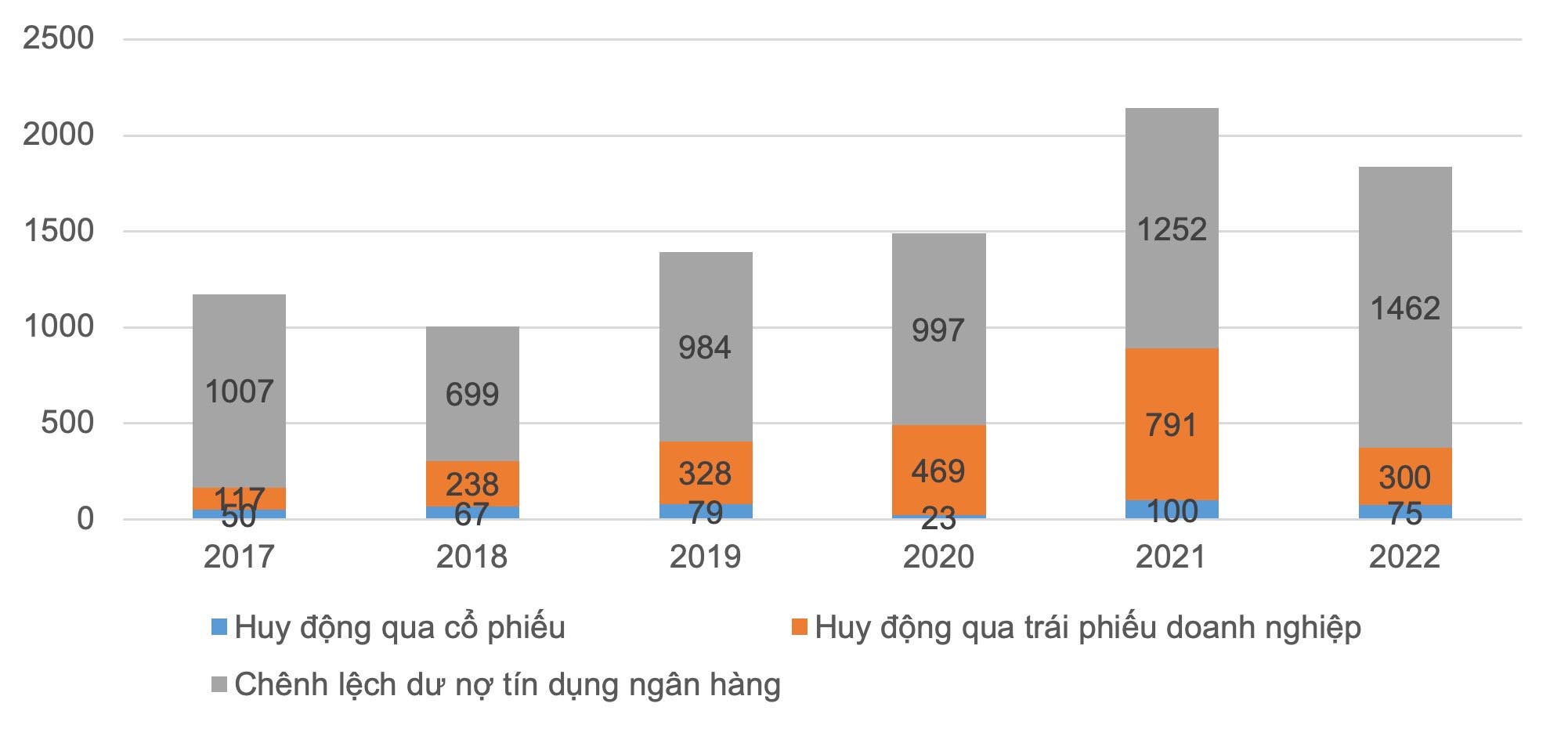

Các kênh dẫn vốn chính của doanh nghiệp (Đơn vị số liệu trong biểu đồ là 1000 tỷ đồng). |

Trong số các kênh dẫn vốn chính của doanh nghiệp hiện nay, vay tiền từ các ngân hàng thương mại và các tổ chức tín dụng khác vẫn là cách thức phổ biến nhất. Tiếp cận vốn qua ngân hàng thương mại và các tổ chức tín dụng chiếm tỷ trọng xấp xỉ 80% quy mô dòng vốn từ bên ngoài của các doanh nghiệp. Thị trường trái phiếu gặp nhiều biến cố trong năm 2022 và thị trường chứng khoán chưa khởi sắc đáng kể.

Việc tiếp cận vốn của doanh nghiệp sau thời kỳ đại dịch COVID-19 gặp nhiều khó khăn. Một mặt, do xu hướng thắt chặt tiền tệ trên toàn cầu nên mặt bằng lãi suất còn khá cao đối với các doanh nghiệp có nhu cầu đi vay. Mặt khác, doanh nghiệp cũng đối diện những rào cản về mặt quy trình, thủ tục khác nhau khi vay vốn.

Trong đó, điển hình nhất là doanh nghiệp cho biết không thể vay vốn nếu thiếu tài sản thế chấp, doanh nghiệp bị áp đặt các điều kiện tín dụng bất lợi, và thủ tục vay vốn quá phức tạp, phiền hà với các doanh nghiệp.

Tuy nhiên, điểm tích cực là mặt bằng lãi suất trên thị trường đã giảm đáng kể từ sau quý I/2023 nhờ những nỗ lực của Chính phủ và Ngân hàng Nhà nước. Kể từ đầu năm đến nay, Ngân hàng Nhà nước đã có 4 lần điều chỉnh lãi suất điều hành, giúp mặt bằng lãi suất hạ nhiệt.

Tại các ngân hàng thương mại, mặt bằng lãi suất huy động và cho vay đã giảm nhờ vào thanh khoản hệ thống dồi dào. Tăng trưởng tín dụng bắt đầu tăng kể từ tháng 6/2023.

Hy vọng rằng, sức khỏe của doanh nghiệp sẽ dần hồi phục, các quy trình, thủ tục vay vốn sẽ được cắt giảm để doanh nghiệp và ngân hàng tìm đến nhau dễ dàng và an toàn hơn vì tất cả đều cùng trên một con thuyền.

Theo VietNamNet

về đầu trang

về đầu trang