Giao dịch xác thực sinh trắc học cơ bản đã thông suốt

Tính đến 17h ngày 3/7, đã có 16,6 triệu tài khoản khách hàng được các ngân hàng xác thực thông tin. Con số này bằng cả 1 năm ngành ngân hàng mở tài khoản cho khách hàng.

|

| Phó Thống đốc Ngân hàng Nhà nước Phạm Tiến Dũng phát biểu tại hội thảo. Ảnh: Lê Phương/TTXVN |

Với khối lượng giao dịch tăng đột biến, không thể tránh khỏi những ách tắc cục bộ trong ngày đầu triển khai quy định về xác thực sinh trắc học đối với một số giao dịch ngân hàng trực tuyến. Tuy nhiên, đến nay, tình trạng này đã được khắc phục, giao dịch xác thực sinh trắc học cơ bản đã thông suốt.

Đây là khẳng định của Phó Thống đốc Ngân hàng Nhà nước Phạm Tiến Dũng tại Hội thảo Giải pháp bảo vệ khách hàng sử dụng dịch vụ ngân hàng do Ngân hàng Nhà nước (NHNN) tổ chức sáng 4/7 ở Hà Nội.

Phó Thống đốc cho biết số lượng tài khoản được xác thực trong những ngày đầu tháng 7 đã tăng gấp 10 đến 20 lần so với thường lệ. Dù có một số trường hợp gặp khó khăn khi xác thực sinh trắc học, nhưng hầu hết đã được các ngân hàng hỗ trợ giải quyết.

"Tính đến 17h ngày 3/7, đã có 16,6 triệu tài khoản khách hàng được các ngân hàng xác thực thông tin. Con số này bằng cả 1 năm ngành ngân hàng mở tài khoản cho khách hàng, phản ánh một nỗ lực rất lớn của toàn ngành. Trong số này có đến 90% khách hàng chủ động xác thực trực tuyến và 10% khách hàng được hỗ trợ tại quầy", ông Dũng thông tin.

Chia sẻ về những lo ngại liên quan đến việc triển khai xác thực sinh trắc học một cách đột ngột, ông Dũng khẳng định rằng kế hoạch này đã được thiết lập từ tháng 3/2023 và chính thức ban hành vào tháng 12/2023, cho thấy ngành ngân hàng đã có sự chuẩn bị kỹ lưỡng.

Phó Thống đốc nhấn mạnh rằng Quyết định số 2345/QĐ-NHNN sẽ giúp giải quyết triệt để các vấn đề về tài khoản giả mạo và không chính chủ. Với quyết định này, việc mở tài khoản sẽ chỉ được thực hiện bằng căn cước công dân đã được xác thực, đảm bảo tính chính xác và an toàn; giao dịch trên 10 triệu đồng bắt buộc phải được xác thực sinh trắc học, đảm bảo đúng thông tin người mở tài khoản.

“Quyết định 2345 nhằm làm sạch tài khoản ngân hàng, loại bỏ các tài khoản không chính chủ và ngăn chặn việc sử dụng giấy tờ giả” ông Dũng nói.

|

| Trung tá Triệu mạnh Hùng - Phó Cục trưởng Cục An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao, Bộ Công An phát biểu tại hội thảo. Ảnh: Lê Phương/TTXVN |

Chia sẻ tại hội thảo, Trung tá Triệu Mạnh Tùng, Phó Cục trưởng Cục An ninh mạng và Phòng, chống tội phạm sử dụng công nghệ cao, Bộ Công an, cảnh báo rằng nếu không quản lý được tài khoản chính chủ, mọi hoạt động giao dịch đều có thể bị lợi dụng để vi phạm pháp luật.

Theo Trung tá Triệu Mạnh Tùng, tình hình tội phạm lừa đảo chiếm đoạt tài sản đang gia tăng mạnh mẽ, trở thành một "vấn nạn" gây thiệt hại lớn về tài sản và gây bức xúc trong dư luận xã hội. Trong đó, 50% các vụ lừa đảo áp dụng phương thức mạo danh các cơ quan chức năng, mạo danh ngân hàng, người thân... Do đó, việc áp dụng Quyết định 2345 là một bước đi rất quan trọng, giải quyết những vấn đề đang tồn tại.

"Thứ nhất, việc xác thực sinh trắc học giúp làm sạch dữ liệu, xác định chính xác người mở tài khoản là người có căn cước công dân thật và tài khoản được mở bằng giấy tờ thật đã được đối sánh với dữ liệu của Trung tâm dữ liệu quốc gia về dân cư của Bộ Công an. Thứ hai, khi đã có tài khoản ngân hàng, các giao dịch trên 10 triệu đồng bắt buộc phải xác thực sinh trắc học sẽ đảm bảo người thực hiện giao dịch là chính chủ. Như vậy, khi các đối tượng lừa đảo, vi phạm pháp luật thực hiện giao dịch chuyển tiền nếu sử dụng khuôn mặt hoặc vân tay giả mạo để giao dịch sẽ có những dấu hiệu rất rõ ràng, là cơ sở để cơ quan chức năng kiểm tra, xử lý, hạn chế tình trạng mở hộ hoặc mua bán tài khoản ngân hàng", ông Tùng phân tích.

|

| Ông Lưu Danh Đức - Phó Tổng Giám đốc kiêm Giám đốc khối Công nghệ Thông tin Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) phát biểu tại hội thảo. Ảnh: Lê Phương/TTXVN |

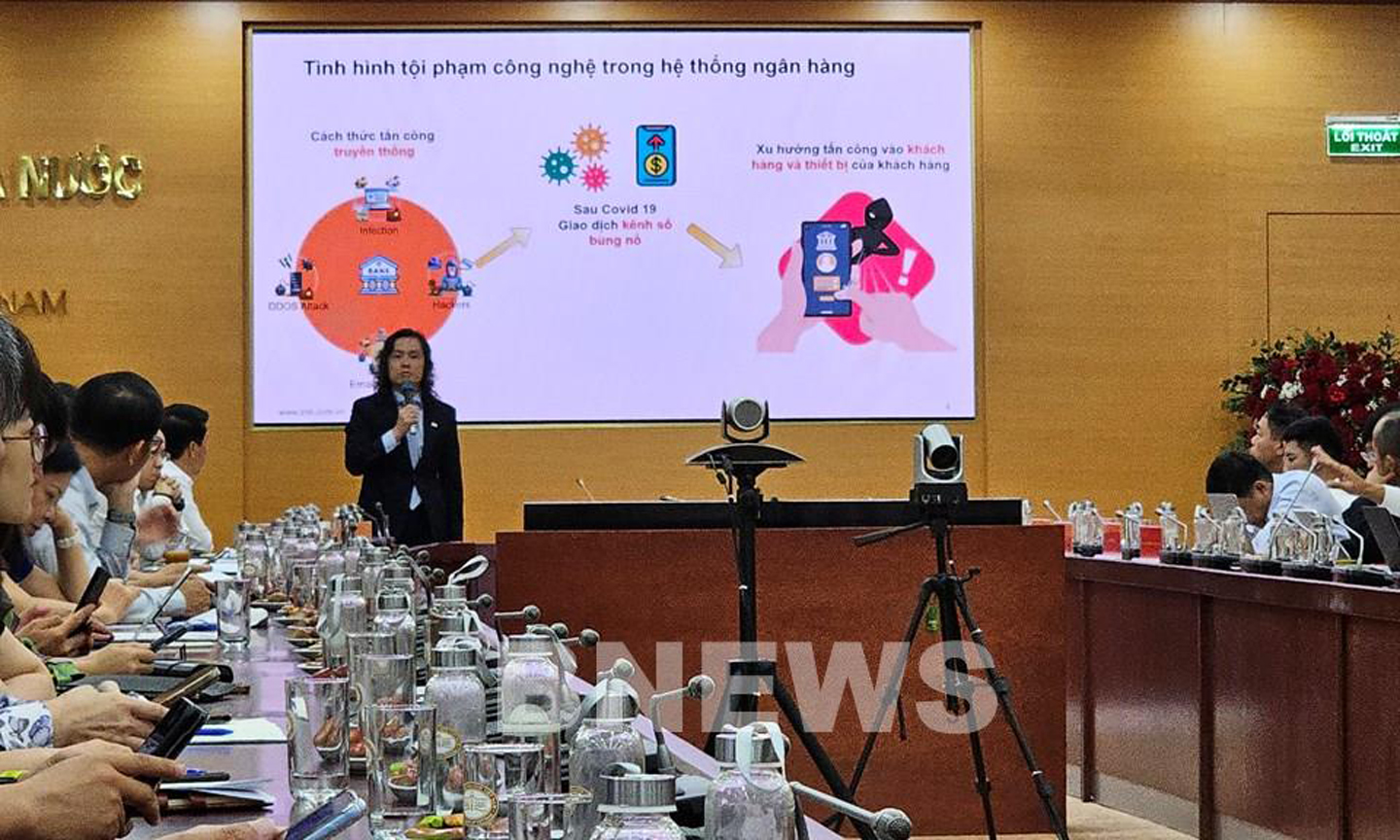

Liên quan đến các chiêu thức lừa đảo ngày một tinh vi, ông Lưu Danh Đức, Phó Tổng Giám đốc kiêm Giám đốc Khối Công nghệ Thông tin, Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) chia sẻ: "Kể từ sau dịch COVID-19, các giao dịch trên kênh số bùng nổ cũng kéo theo xu hướng tấn công nhiều hơn vào khách hàng và thiết bị của người dùng. Đặc biệt, gần đây chiêu thức lừa đảo của tội phạm còn tinh vi hơn khi sử dụng AI Deepfake. Các đối tượng sẽ thu thập hình ảnh, video, voice, thông tin cá nhân của khách hàng sau đó sử dụng AI (Deep learning) để hoán đổi khuôn mặt, tạo video deep fake hình ảnh của nạn nhân".

"Và cũng ngay trong mấy ngày gần đây sau khi quy định về xác thực sinh trắc học có hiệu lực, đã ngay lập tức có tội phạm mạng mạo danh nhân viên ngân hàng hỗ trợ cài đặt nhằm thu thập hình ảnh, video, thông tin người dùng... phục vụ mục đích lừa đảo, chiếm đoạt tài sản ngân hàng. SHB đã liên tục cảnh báo mạnh mẽ tới khách hàng qua đa dạng kênh như báo chí, SMS, website, tại quầy.... về các hình thức lừa đảo và biện pháp phòng tránh. Bên cạnh đó, ngân hàng đang tăng cường hơn nữa các biện pháp kỹ thuật như mã hóa dữ liệu mạnh, bảo mật ứng dụng, xác thực mạnh.... trong đó có tuân thủ nghiêm ngặt Quyết định 2345 của Ngân hàng Nhà nước về xác thực sinh trắc học trên giao dịch trực tuyến", ông Đức nhấn mạnh.

Tuy nhiên, để triệt để xử lý gốc rễ vấn đề lừa đảo trên mobile app, ông Đức cho rằng công tác truyền thông, giáo dục tới khách hàng phải được thực hiện mạnh mẽ, đa kênh và hiệu quả hơn nữa để người dân nâng cao ý thức cảnh giác. Đồng thời, ngân hàng cũng đề xuất sớm xây dựng quy định, quy trình, cơ chế phối hợp giữa Bộ Công an, NHNN, các ngân hàng thương mại, trung gian thanh toán nhằm kịp thời ngăn chặn hoạt động chuyển tiền của tội phạm.

|

| Toàn cảnh hội thảo. Ảnh: Lê Phương/TTXVN |

Cùng quan điểm, Trung tá Triệu Mạnh Tùng đánh giá dù các cơ quan chức năng đã thường xuyên tuyên truyền, phổ biến nhưng nhận thức và kỹ năng tự bảo vệ của người dân khi tham gia không gian mạng còn hạn chế. Tình trạng mua bán dữ liệu cá nhân, cho thuê, cho mượn tài khoản ngân hàng diễn ra tràn lan và khó kiểm soát. Thiếu hành lang pháp lý để quản lý và xử lý hoạt động giao dịch, mua bán “tiền ảo”, “tài sản ảo”, “tiền kỹ thuật số”. Công tác phối hợp giữa cơ quan nhà nước và các ngân hàng còn chậm, chủ yếu theo thủ tục hành chính.

Do đó, ông Tùng kiến nghị, ngân hàng cần phát triển công nghệ phân tích dữ liệu lớn và trí tuệ nhân tạo để nhận diện các dấu hiệu hoạt động lừa đảo và bảo vệ khách hàng. Nếu xảy ra rủi ro, ảnh hưởng đến an ninh và an toàn, các ngân hàng cần sớm trao đổi với các cơ quan chức năng như Bộ Công an, Bộ Thông tin và Truyền thông... để có biện pháp xử lý kịp thời.

Theo BNEWS (TTXVN)